ページコンテンツ

資金調達の方法としてのファクタリングについて

ファクタリング(factoring)は、元々はイギリスで生まれ、欧米を中心に発展してきました。

日本でも2019年6月に請求書買取(ファクタリング)サービスの「OLTA(オルタ)」が25億円の資金調達を行い注目を集めました。

オルタでは「最短即日で資金調達できる オンライン完結のファクタリングサービス」としてファクタリングサービスではおそらく日本一の実績があるのではないでしょうか。

オルタのホームページではファクタリングとは、「入金待ちの請求書」(売掛金)を売却して、早期に運転資金を調達する「借りない資金調達」です。借入ではないため、審査に信用情報は参照せず、信用情報への記録もなし。担保や保証人を必要としません。

OLTAのクラウドファクタリングなら法人・個人事業主いずれもご利用いただけて、買取金額に上限も下限も設定していません。

さらに、お客様の取引先に知られることなくすべての手続きが完了する2者間ファクタリングです。

オルタのホームページ

ファクタリングはスピーディーに現金を得られる・個人事業主でも活用できる・赤字や債務超過でもOK・債務不履行があっても責任を負わないなど数多くのメリットがあることから、ファクタリングは中小企業の資金調達手段として年々人気が高まっているのです。

ファクタリングは売掛債権に保険をかけたり、買い取ってもらい現金化するサービス

日本の企業間取引では、法人間取引と呼ばれ、個人取引とは異なった取引形態を持っています。

個人での取引は現金を払って商品を受け取るやり方が主流で、通常現金取引と呼ばれ、その場で決済が完結しますが、会社対会社の取引は法人間取引と呼ばれ、個人取引とは異なった取引形態を持っています。

商品やサービスを先に提供し後から代金を支払ってもらう取引形態が一般的ですが、これは「企業間信用」と呼ばれ、代金は一定の猶予期間を置いてから支払われます。

こうした取引では入金が遅れたり未回収期間が長引くことで、時には経営に悪影響が生じる可能性もあります。

そこで、ファクタリングを活用して売掛債権にあらかじめ保険をかけたり、未回収の売掛債権を売却して現金化することができるようにしたのがファクタリングと呼ばれるものです。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

又、最近では、このスキームを個人に当てはめ、個人が勤務先に対して有する給与(賃金債権)を、給与の支払日前に一定の手数料を徴収して買い取り、給与が支払われた後に、個人を通じて資金の回収を行う「給与ファクタリング」という手法も現れています。

金融庁 ファクタリングに関する注意喚起

ファクタリングには、買取型ファクタリングと保証型ファクタリングの2種類がある

買取型ファクタリング

買取型のファクタリングでは、売掛債権をファクタリング会社に売却することが可能です。

銀行の融資や自治体等の融資制度・国の融資制度などと異なり、ファクタリングには担保が必要ないため、売掛金を早期に現金化したい場合には有効です。

資金調達に悩んでいる場合は、銀行融資やビジネスローンなどと併せてファクタリングも選択肢の一つに含めていいでしょう。

売掛債権をファクタリング会社に譲渡する前に、取引先との契約書に債権譲渡を禁止する条項が記載されていないか、必ず確認する必要があります。もし契約書に禁止と書かれていた場合、債権を譲渡することはできません。

また、買取型のファクタリングには「2社間」と「3社間」の2種類があります。

両者の違いを十分に理解した上で、手数料や取引先との関係を考慮する必要があります。

売掛債権を売却すると手数料を差引かれた金額が振り込まれますが、手数料が高くつきそうな場合はビジネスローンやクレジットカードを活用するなどの方法も検討したほうがいいかもしれません。

保証型ファクタリング

保証型のファクタリングは、取引先の倒産などで売掛金が回収できなくなった場合に有効です。

保証会社が現金を支払ってくれるため、取引先に信用面で不安がある場合に役立つでしょう。

ただし、注意点もあります。

保証型のファクタリングでは、倒産などの事故が発生して初めて現金を受け取ることができます。

「売掛金の回収が不可能」と判断されるまで保証金をもらえないものもあれば、支払遅延で保証金を受け取れる場合もありますので、ファクタリングに申し込む前によく条件を見比べる必要があります。

ファクタリングの仕組み

2者間ファクタリング

2社間ファクタリング取引は、取引先にファクタリングを利用していることを知られることなく完結する点が特徴です。

以下の手順で現金の受け取りと支払いが行われます。

② 手数料を引いた売却代金を受け取り

③ 取引先からの売掛金の支払いを受ける

④ ファクタリング会社に支払いを行う

ファクタリング取引では、ほぼ90%くらいはこちらの2社間取引がされているようです。

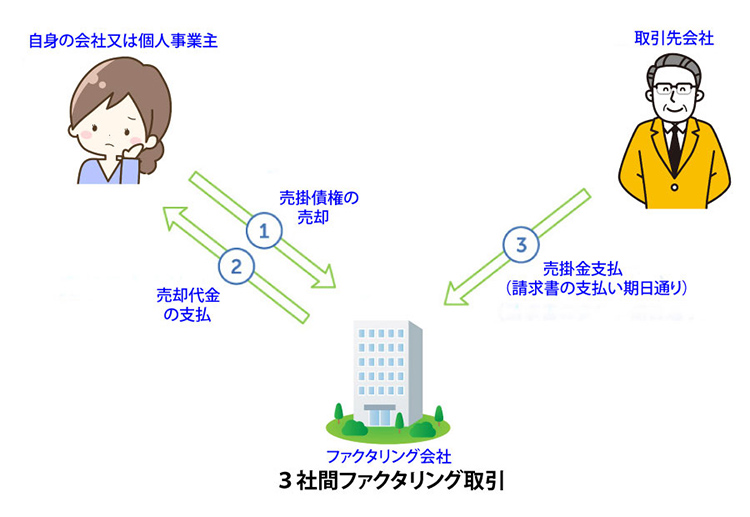

3社間ファクタリング

3社間のファクタリングでは、取引先も含め売掛債権譲渡の契約が行われます。

取引先から直接ファクタリング会社に売掛金が支払われるため、2社間取引よりも手数料が安めに設定されている点が特徴です。

注意点は、取引先の合意も必要なため現金化に時間がかかる点と、取引先に債権譲渡を通知するため、関係性に悪影響が出る可能性も否めない点です。

貸金業者検索・悪質な業者から、業務の平穏を害するような取立てが行われるおそれがあります。

相談窓口・悪質な取立ての被害については相談を!

最高裁判所の判例では、権利の実行について、権利の範囲又は社会通念上一般に、忍容すべきものと認められる程度を逸脱するときは違法となり、恐喝罪又は脅迫罪が成立することがあるとされています。

(参考:最高裁判所昭和27年5月20日判決)

悪質な取立ての被害に遭った場合には、警察に相談をお願いいたします。

高額な手数料のファクタリングに要注意!

ファクタリングにおいて、高額な手数料を支払うと、かえって資金繰りが悪化し、多重債務に陥る危険性がありますので、十分注意してください。

事業者の皆様の資金繰り支援や相談窓口のご案内につきましては、金融庁ウェブサイト「新型コロナウイルス感染症関連情報」をご参照願います。

https://www.fsa.go.jp/ordinary/coronavirus202001/press.html

貸金業者検索

貸金業登録の有無は、金融庁ウェブサイト「登録貸金業者情報検索サービス」から検索することができます。

相談窓口

○ 金融庁 金融サービス利用者相談室(平日10時00分~17時00分)

電話:0570ー016811(IP電話からは03-5251-6811 )

FAX:03-3506-6699

インターネットによる情報の受付新しいウィンドウで開きますはこちら

○ 多重債務相談窓口連絡先

https://www.fsa.go.jp/soudan/index.html

○ 日本貸金業協会 貸金業相談・紛争解決センター

電話:0570-051051(IP電話からは03-5739-3861 )

○ 警察

電話:#9110(各都道府県警察相談ダイヤル)

○ 消費生活センター等の消費生活相談窓口

電話:188(消費者ホットライン)